Selv om både et digitalt bedriftslån og tradisjonelle bedriftslån gir mer likviditet, så er det flere vesentlige forskjeller mellom de to lånene.

-

Tradisjonelle bedriftslån krever tilleggssikkerhet, personlig kausjon eller garanti

I tradisjonelle bedriftslån vil bankene ha sikkerhet for å kunne låne deg penger, slik at de er trygge på å få igjen pengene sine uansett om bedriften får problemer eller går konkurs.

Alle som har et privat boliglån vet at det er en helt annen rente på det enn for eksempel på et forbrukslån, fordi i et boliglån har banken tatt pant i din private bolig. Kan du ikke betale tilbake lånet, vil banken kunne inndrive det den har utestående hos deg ved å selge boligen din.

Det samme prinsippet gjelder for tradisjonelle bedriftslån. Banken er opptatt av å få en sikkerhet eller garanti for lånet sitt. Dette kan for eksempel være din private bolig, eller at du rett og slett skriver under på en personlig garanti. En personlig garanti innebærer at dersom lånet ikke tilbakebetales av bedriften, så garanterer du som privatperson å betale tilbake lånebeløpet. I verste fall kan det bety at du for eksempel må selge huset, hytta, bilen, båten, aksjer eller andre eiendeler for å kunne skaffe pengene du skylder. I slike tilfeller betyr det altså ikke “bare” en konkurs for virksomheten og at du mister jobben, men du vil også tape deler av eller hele din private formue.

Hvis dine private eiendeler ikke dekker gjelden din, eller du ikke har verdier i private eiendeler, kan du bli slått konkurs som privatperson. Da må du inngå en gjeldsordning for å unngå å bli gjeldsslave resten av livet (som i praksis innebærer at du i en periode på typisk 5 år må betale alt du har av ekstra penger til banken, utover det du trenger til nødvendig livsopphold). Blir man slått konkurs privat betyr det at man ikke lenger kan disponere sine egne eiendeler, noe som vil si all formue; kontanter, konti i bank, fast eiendom, biler, driftstilbehør, utestående fordringer, inventar og så videre.

Fra bankens perspektiv bidrar slike sikkerheter naturlig nok til at de kan dekke inn lånet uansett også hvis bedriften skulle gå konkurs. Derfor kan de tilby slike lån med forholdsvis lav rente.

-

Digitalt bedriftslån – høyere rente uten krav krav om personlig garanti eller tilleggssikkerhet

Når det gjelder Digitalt Bedriftslån som tilbys gjennom Collector Bank og 24SevenOffice, kreves derimot ikke personlig garanti eller tilleggssikkerhet. Banken tar derfor en mye høyere risiko. For at din bedrift skal kunne låne penger uten at du risikerer å tape hus og hjem, må naturligvis også banken ta et risikopåslag på den renten de tilbyr bedriften. Derfor vil et Digitalt Bedriftslån også ha en høyere rente enn et tradisjonelt bedriftslån.

Dersom bedriften din ikke klarer å betale tilbake lånet fordi den for eksempel går konkurs, får ikke dette noen ytterligere konsekvenser for deg privat eller din families bolig o.l.

-

Enkel og rask søknadsprosess

Det er gjerne tid- og ressurskrevende å søke om et tradisjonelt bedriftslån i banken. Man må ofte møte fysisk opp i banken, overlevere regnskap, likviditetsbudsjetter, svare på mange spørsmål og så videre. Deretter må man vente i flere uker før banken har behandlet søknaden. Med Digitalt Bedriftslån slipper du dette, ettersom all informasjon hentes automatisk ut fra 24SevenOffice, og du får tilbakemelding på din søknad i løpet av få sekunder.

Søk om Digitalt Bedriftslån her

-

Mulig å få smålån (spesielt relevant for mindre bedrifter)

En annen ting som kan gjøre det vanskelig for små bedrifter å få finansiering, er at de store bankene ikke prioriterer det som kan kalles “smålån” i bankverdenen. Bankene krever med andre ord ofte en minimumsstørrelse på bedriften for at man skal kunne søke om lån Her er det gjerne snakk om en minimums årlig finansieringsbehov på NOK 50 mill. For mange småbedrifter blir disse beløpene altfor store.

Et Digitalt Bedriftslån er skreddersydd for mindre selskaper, noe som betyr at du kan låne så lite som kr 100 000 og oppover.

-

Åpent for nye lånekunder – selv nå

Collector Bank ønsker nye kunder velkomne også nå i den utfordrende økonomiske perioden vi er inne i, i motsetning til mange andre banker.

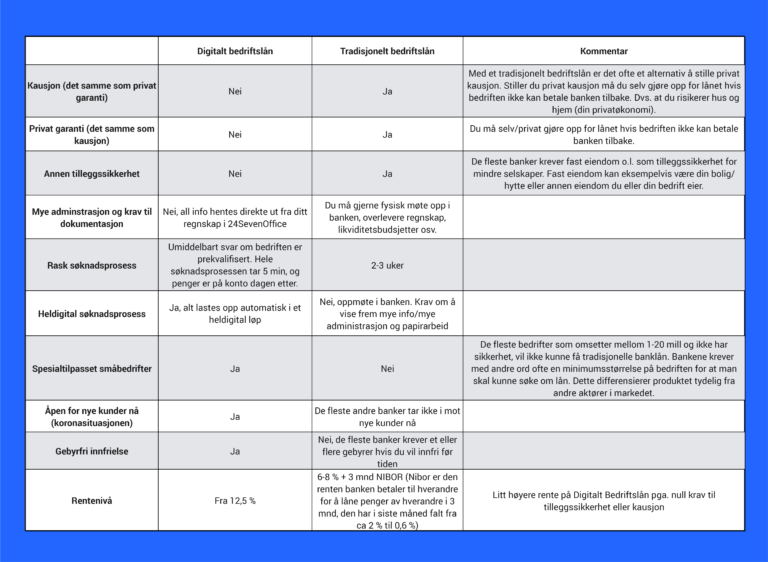

Her har vi laget en grafisk oversikt som viser forskjellene mellom Digitalt Bedriftslån og tradisjonelle bedriftslån;

Les mer om 24SevenOffice